Les inégalités contribuent-elles à l’instabilité financière ?

Au cours des deux dernières décennies, les États-Unis, mais également plusieurs pays européens, ont connu une forte hausse simultanée des inégalités et du crédit. Les inégalités ont elles joué un rôle dans la dynamique de l’endettement des ménages et sont-elles un facteur de crises financières ?

Par Jérôme Héricourt, Rémi Bazillier

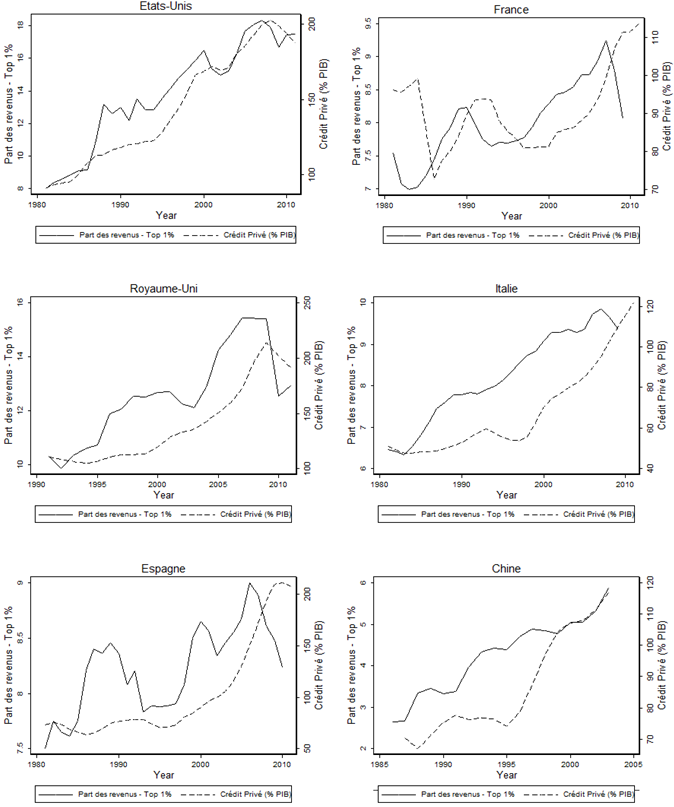

Si la montée des inégalités et l’instabilité financière croissante ont fait l’objet d’analyses abondantes, elles n’avaient guère été mises en relation avant la crise de 2007-2008. Aux États-Unis, les deux phénomènes se sont accélérés à partir du milieu des années 1990 et l’endettement des ménages via les fameux crédits subprime a joué un rôle déterminant dans le déclenchement de la crise. Cette hausse conjointe des inégalités et de l’endettement privé s’est observée aussi dans plusieurs pays européens comme dans certains pays émergents (graphique 1) et invite désormais à s’interroger sur le rôle des inégalités dans la dynamique d’endettement des ménages, et plus largement dans l’instabilité financière.

Dès 2010, Raghuram Rajan, dans son ouvrage « Fault Lines » [1], défendait l’idée que la montée des inégalités de revenus avait conduit le gouvernement américain et les autorités monétaires à faciliter l’accès au crédit des ménages à revenu faible et moyen pour leur permettre de maintenir leurs dépenses et, ce faisant, soutenir la croissance. Ce phénomène aurait masqué l’impact négatif de la baisse du revenu relatif de ces catégories de ménages sur la croissance du PIB avant la crise. Plusieurs études récentes ont cherché à identifier les mécanismes pouvant expliquer la hausse conjointe des inégalités et de l’endettement des ménages [2].

Une récente étude du CEPII propose un tour d’horizon des analyses académiques sur le sujet permet d’identifier deux canaux par lesquels les inégalités sont susceptibles d’avoir un impact sur l’endettement privé et finalement la stabilité financière : un canal direct, via la demande de crédit et un canal indirect, via l’offre de crédit. Inversement, l’impact de la finance et des crises financières sur les inégalités de revenu doit également être pris en compte.

De l’accroissement des inégalités à celui du crédit : le canal de la demande de crédit

Le crédit permet de lisser la consommation au cours du temps et peut constituer une réponse rationnelle à la volatilité du revenu. Si les chocs négatifs affectant les revenus sont transitoires, les hausses futures de ces revenus pourront rendre l’endettement soutenable. Cependant, il s’avère que la hausse des inégalités ne reflète pas une hausse de la volatilité des revenus mais bien un transfert permanent de revenu des plus pauvres vers les plus riches.

Dans ce contexte, s’endetter pour faire face à une baisse permanente du revenu relatif n’apparaît pas comme une réponse « rationnelle » puisque ce comportement risque de produire des dynamiques d’endettement génératrices de crises à moyen terme.

Plusieurs motifs sont susceptibles d’expliquer ce recours à l’endettement pour faire face à une baisse du revenu relatif. Tout d’abord, si le choc affectant le revenu a un impact négatif trop important sur le bien-être, il est normal que les ménages cherchent à en limiter les conséquences. Les ménages peuvent aussi chercher à imiter les habitudes de consommation des plus riches, qui ont de leur côté vu leur revenu augmenter. Par un phénomène de cascade, la hausse du revenu des plus riches est ainsi susceptible d’avoir un impact sur la consommation de l’ensemble de la distribution du revenu.

Le canal de l’offre de crédit

La hausse des inégalités est également susceptible d’avoir un impact sur l’endettement des ménages par un accroissement de l’offre de crédit. Kumhof et al. (2015) présentent ainsi un mécanisme théorique dans lequel la hausse des inégalités entraîne un excédent d’épargne de la part des plus riches. Cet excédent d’épargne rend alors nécessaire une hausse de l’endettement de la part des plus pauvres.

Le mécanisme peut également être plus indirect. Rajan (2010) soutient ainsi que la stagnation du revenu des ménages les plus pauvres et de la classe moyenne aux États-Unis a renforcé la pression politique pour faciliter l’accès au crédit. La hausse des inégalités aurait ainsi contribué à expliquer le mouvement de libéralisation financière et la mise en place d’une politique monétaire plus accommodante au cours des années 1990-2000. Le lien de causalité est ici plus difficile à identifier dans la mesure où il est possible que la libéralisation financière ait, par ailleurs, entraîné une hausse conjointe des inégalités et du crédit, sans relation directe entre les deux dimensions. Shleifer et Vishny (2010) [3] montrent ainsi que la possibilité, offerte par la libéralisation financière, de titriser et d’échanger les prêts, a poussé à la hausse d’octroi de crédit à des emprunteurs plus risqués.

Une littérature empirique encore parcellaire

La complexité des mécanismes théoriques et la difficulté d’isoler des liens causaux peut expliquer l’absence de consensus dans une littérature empirique encore parcellaire. Bordo et Meissner (2012) [4] ne trouvent aucun rôle des inégalités dans la hausse du volume de crédit ; d’autres trouvent des résultats plus contrastés (Atkinson et Morelli, 2011) [5] ; Perguni et al (2013) [6] valident quant à eux l’existence d’un lien de causalité des inégalités vers le crédit. Un aspect fondamental réside dans la prise en compte du double sens de la causalité, dans la mesure où le développement de la sphère financière a également un impact sur la distribution du revenu. Il apparaît indispensable d’approfondir les études empiriques existantes en prenant en compte ce dernier aspect. Cela est d’autant plus fondamental que l’explosion du crédit privé est aujourd’hui considérée comme le facteur principal de déclenchement des crises financières. Enfin, si la recherche académique s’est beaucoup concentrée sur les États-Unis et la crise des subprimes, il est également fondamental de déterminer si cette relation existe pour d’autres zones géographiques (et en premier lieu, pour l’Europe) et d’autres périodes.

Dès 2010, Raghuram Rajan, dans son ouvrage « Fault Lines » [1], défendait l’idée que la montée des inégalités de revenus avait conduit le gouvernement américain et les autorités monétaires à faciliter l’accès au crédit des ménages à revenu faible et moyen pour leur permettre de maintenir leurs dépenses et, ce faisant, soutenir la croissance. Ce phénomène aurait masqué l’impact négatif de la baisse du revenu relatif de ces catégories de ménages sur la croissance du PIB avant la crise. Plusieurs études récentes ont cherché à identifier les mécanismes pouvant expliquer la hausse conjointe des inégalités et de l’endettement des ménages [2].

Une récente étude du CEPII propose un tour d’horizon des analyses académiques sur le sujet permet d’identifier deux canaux par lesquels les inégalités sont susceptibles d’avoir un impact sur l’endettement privé et finalement la stabilité financière : un canal direct, via la demande de crédit et un canal indirect, via l’offre de crédit. Inversement, l’impact de la finance et des crises financières sur les inégalités de revenu doit également être pris en compte.

De l’accroissement des inégalités à celui du crédit : le canal de la demande de crédit

Le crédit permet de lisser la consommation au cours du temps et peut constituer une réponse rationnelle à la volatilité du revenu. Si les chocs négatifs affectant les revenus sont transitoires, les hausses futures de ces revenus pourront rendre l’endettement soutenable. Cependant, il s’avère que la hausse des inégalités ne reflète pas une hausse de la volatilité des revenus mais bien un transfert permanent de revenu des plus pauvres vers les plus riches.

Dans ce contexte, s’endetter pour faire face à une baisse permanente du revenu relatif n’apparaît pas comme une réponse « rationnelle » puisque ce comportement risque de produire des dynamiques d’endettement génératrices de crises à moyen terme.

Plusieurs motifs sont susceptibles d’expliquer ce recours à l’endettement pour faire face à une baisse du revenu relatif. Tout d’abord, si le choc affectant le revenu a un impact négatif trop important sur le bien-être, il est normal que les ménages cherchent à en limiter les conséquences. Les ménages peuvent aussi chercher à imiter les habitudes de consommation des plus riches, qui ont de leur côté vu leur revenu augmenter. Par un phénomène de cascade, la hausse du revenu des plus riches est ainsi susceptible d’avoir un impact sur la consommation de l’ensemble de la distribution du revenu.

Le canal de l’offre de crédit

La hausse des inégalités est également susceptible d’avoir un impact sur l’endettement des ménages par un accroissement de l’offre de crédit. Kumhof et al. (2015) présentent ainsi un mécanisme théorique dans lequel la hausse des inégalités entraîne un excédent d’épargne de la part des plus riches. Cet excédent d’épargne rend alors nécessaire une hausse de l’endettement de la part des plus pauvres.

Le mécanisme peut également être plus indirect. Rajan (2010) soutient ainsi que la stagnation du revenu des ménages les plus pauvres et de la classe moyenne aux États-Unis a renforcé la pression politique pour faciliter l’accès au crédit. La hausse des inégalités aurait ainsi contribué à expliquer le mouvement de libéralisation financière et la mise en place d’une politique monétaire plus accommodante au cours des années 1990-2000. Le lien de causalité est ici plus difficile à identifier dans la mesure où il est possible que la libéralisation financière ait, par ailleurs, entraîné une hausse conjointe des inégalités et du crédit, sans relation directe entre les deux dimensions. Shleifer et Vishny (2010) [3] montrent ainsi que la possibilité, offerte par la libéralisation financière, de titriser et d’échanger les prêts, a poussé à la hausse d’octroi de crédit à des emprunteurs plus risqués.

Une littérature empirique encore parcellaire

La complexité des mécanismes théoriques et la difficulté d’isoler des liens causaux peut expliquer l’absence de consensus dans une littérature empirique encore parcellaire. Bordo et Meissner (2012) [4] ne trouvent aucun rôle des inégalités dans la hausse du volume de crédit ; d’autres trouvent des résultats plus contrastés (Atkinson et Morelli, 2011) [5] ; Perguni et al (2013) [6] valident quant à eux l’existence d’un lien de causalité des inégalités vers le crédit. Un aspect fondamental réside dans la prise en compte du double sens de la causalité, dans la mesure où le développement de la sphère financière a également un impact sur la distribution du revenu. Il apparaît indispensable d’approfondir les études empiriques existantes en prenant en compte ce dernier aspect. Cela est d’autant plus fondamental que l’explosion du crédit privé est aujourd’hui considérée comme le facteur principal de déclenchement des crises financières. Enfin, si la recherche académique s’est beaucoup concentrée sur les États-Unis et la crise des subprimes, il est également fondamental de déterminer si cette relation existe pour d’autres zones géographiques (et en premier lieu, pour l’Europe) et d’autres périodes.

|

Graphique 1 : Endettement privé et part des revenus des 1% les plus riches  Source: Financial Development and Structure Dataset & World Top Income Database |

[1] Rajan, R.G. (2010), Fault lines: How hidden fractures still threaten the world economy, Princeton University Press, Princeton.

[2] Voir notamment Kumhof, M., Ranciere, R. and Winant, P. (2015), “Inequality, Leverage and Crises: The Case of Endogenous Default”, American Economic Review, forthcoming; et van Treeck, T. (2014), “Did Inequality cause the U.S. Financial Crisis?”, Journal of Economic Surveys, vol. 28(3), pages 421-448.

[3] Shleifer, A. & Vishny, R.W. (2010), “Unstable Banking”, Journal of Financial Economics, Elsevier, vol. 97(3), pages 306-318, September.

[4] Bordo, M.D., and Meissner, C.M. (2012), “Does inequality lead to a financial crisis?”, Journal of International Money and Finance, Elsevier, vol. 31(8), pages 2147-2161.

[5] Atkinson, A.B and Morelli, S. (2011), “Economic crises and Inequality”, Human Development Research Papers (2009 to present) HDRP-2011-06, Human Development Report Office (HDRO), United Nations Development Programme (UNDP).

[6] Perugini, C., Hölscher, J. and Collie, S. (2013), “Inequality, Credit Expansion and Financial Crises”, MPRA Paper No. 51336.

|

Retrouvez plus d'information sur le blog du CEPII. © CEPII, Reproduction strictement interdite. Le blog du CEPII, ISSN: 2270-2571 |

|||

|